Expertise Partenaire par Dubail & Associés

Les familles modernes : de quoi parle-t-on ?

Par Rémi Dubail, Notaire

En l’espace d’une génération, la famille traditionnelle s’est transformée en de multiples formes pouvant s’imbriquer entre elles : familles recomposées, transgénérationnelles, mobiles. Ces familles modernes ont besoin de solutions flexibles et innovantes. De nouveaux outils européens permettent désormais de construire des stratégies plus efficaces.

I/ Familles recomposées

Les attentes patrimoniales de ces familles sont multiples :

– l’un des objectifs peut être la protection du conjoint, atteint notamment avec : la donation entre époux ou le testament qui permettent au conjoint de cantonner son émolument ; l’aménagement du régime matrimonial ou la souscription d’un contrat d’assurance-vie ;

– un autre objectif peut être la recherche d’égalité ou d’équité entre les enfants, qui peut être rempli avec : l’adoption de l’enfant du conjoint, la mise en place d’un testament combiné à une renonciation anticipée à l’action en réduction ou la donation-partage conjonctive.

II/ Familles transgénérationnelles

Compte tenu de l’allongement de la durée de la vie, les familles souhaitent réaliser des « sauts de génération », tout en assurant des revenus complémentaires tant pour les grands-parents que pour la génération intermédiaire. Les outils suivants permettent d’y répondre :

* La donation-partage transgénérationnelle consiste à gratifier des enfants et des petits-enfants, du vivant même des enfants. L’intérêt d’une réincorporation de biens donnés antérieurement dans une nouvelle donation-partage est la possibilité d’attribuer aux petits-enfants les biens donnés antérieurement aux enfants.

Cet outil permet de réaliser un « saut de génération » dans un cadre fiscal privilégié :

– si la donation antérieure consentie a plus de 15 ans : droit de partage au taux de 2,5%,

– si la donation antérieure consentie a moins de 15 ans : droits de donation selon le barème progressif applicable entre grand-parent et petit-enfant, avec imputation des droits acquittés lors de la première donation.

* La renonciation à succession permet de transmettre les biens du défunt aux représentants du renonçant, qui n’est censé n’avoir jamais été héritier.

* Les libéralités graduelles (à charge de conserver et de transmettre) ou résiduelles (à charge de transmettre mais non de conserver) permettent de favoriser les donations sur deux générations ou de répondre à certains objectifs dans les familles recomposées.

III/ Familles mobiles

L’internationalisation d’une situation familiale nécessite d’anticiper ses conséquences et la stratégie à adopter au regard du régime matrimonial, de la loi applicable à la succession et des donations consenties.

1er axe : le régime matrimonial

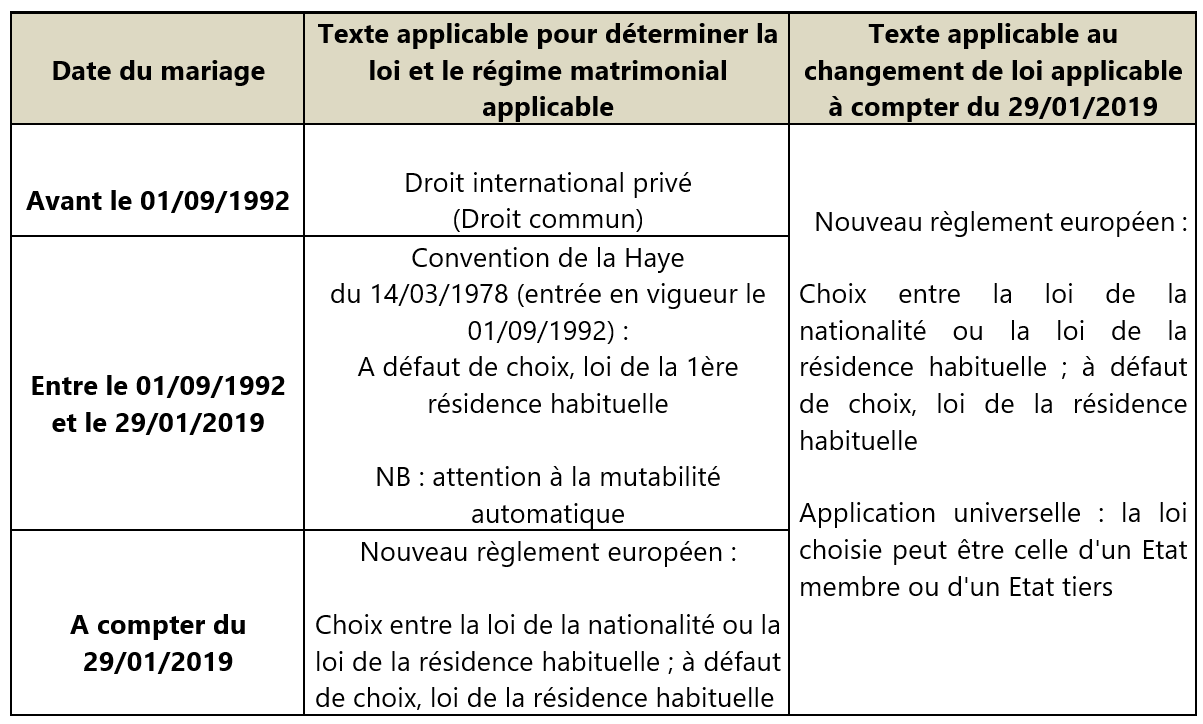

Il est désormais possible pour les époux, depuis le règlement européen du 24 juin 2016 sur les régimes matrimoniaux (entré en vigueur le 29 janvier 2019), de choisir la loi applicable, et au sein de cette loi, un régime matrimonial conventionnel autre que le régime légal. Le critère essentiel pour déterminer la loi applicable au jour du mariage est la date du mariage.

2ème axe : la succession

Il convient d’identifier les volontés du client pour pouvoir le conseiller dans sa planification successorale :

– s’il souhaite faire un choix pour ne pas subir la loi applicable à sa succession : le règlement européen sur les successions en date du 16 juillet 2012 (entré en vigueur le 17 août 2015) admet la professio juris, qui lui permet de désigner de son vivant la loi applicable à sa succession en faveur de la loi de l’état dont il possède la nationalité au moment où ce choix est fait ou au moment du décès ; il pourrait également décider de changer de résidence fiscale ou d’apporter son patrimoine à une société.

– en l’absence de choix, il conviendra de revoir sa stratégie chaque fois qu’il changera de résidence habituelle, dans la mesure où le règlement européen prévoit un rattachement de principe à la loi de l’Etat dans lequel le défunt avait sa dernière résidence habituelle au moment du décès.

3ème axe : la donation

Il peut être opportun d’enregistrer en France la donation ou le don manuel régularisé à l’étranger, pour acter son caractère non imposable et éviter ainsi le risque de son imposition a posteriori :

– lorsque l’enregistrement n’est pas envisagé dans le pays du donateur (dons manuels en Belgique ou au Royaume-Uni par exemple) ;

– ou lorsque la succession du donateur peut être taxée en France.

A propos de Dubail & Associés :

A propos de Dubail & Associés :

L’Etude Dubail & Associés accompagne ses clients dans tous leurs projets immobiliers, familiaux et patrimoniaux.

L’Etude Dubail & Associés conseille également les entrepreneurs et dirigeants de sociétés dans le cadre de la constitution, l’organisation et la transmission de leur patrimoine tant privé que professionnel, si besoin dans un contexte international.